【华安机械】公司点评 | 日联科技:2024Q3稳步增长,扩产X射线源设备,拓展海外市场

- 财经

- 2024-11-12 06:16:56

- 43

日联科技于2024年10月30日发布2024年三季度报告:2024年前三季度公司实现营业收入5.1亿元,同比增长20%;归母净利润为1.1亿元,同比增长30.1%;2024年第三季度公司实现营业收入1.8亿元,同比增长18.3%;归母净利润0.3亿元,同比增长8.1%。

盈利性随着射线源出货增长提升。2024年前三季度公司毛利率为45.2%,同比增加5.6pct;净利率为20.5%,同比增加1.6pct。2024年第三季度公司毛利率为44.8%,同比增加4.1pct;净利率为15.8%,同比下降1.5pct。

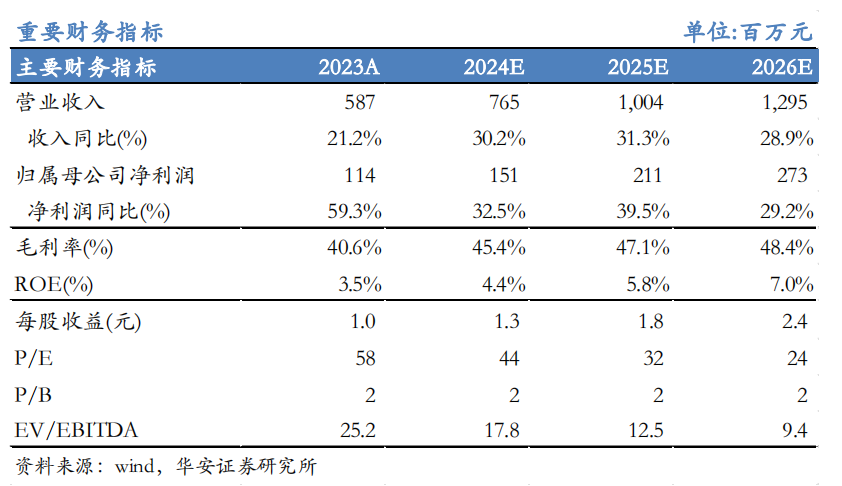

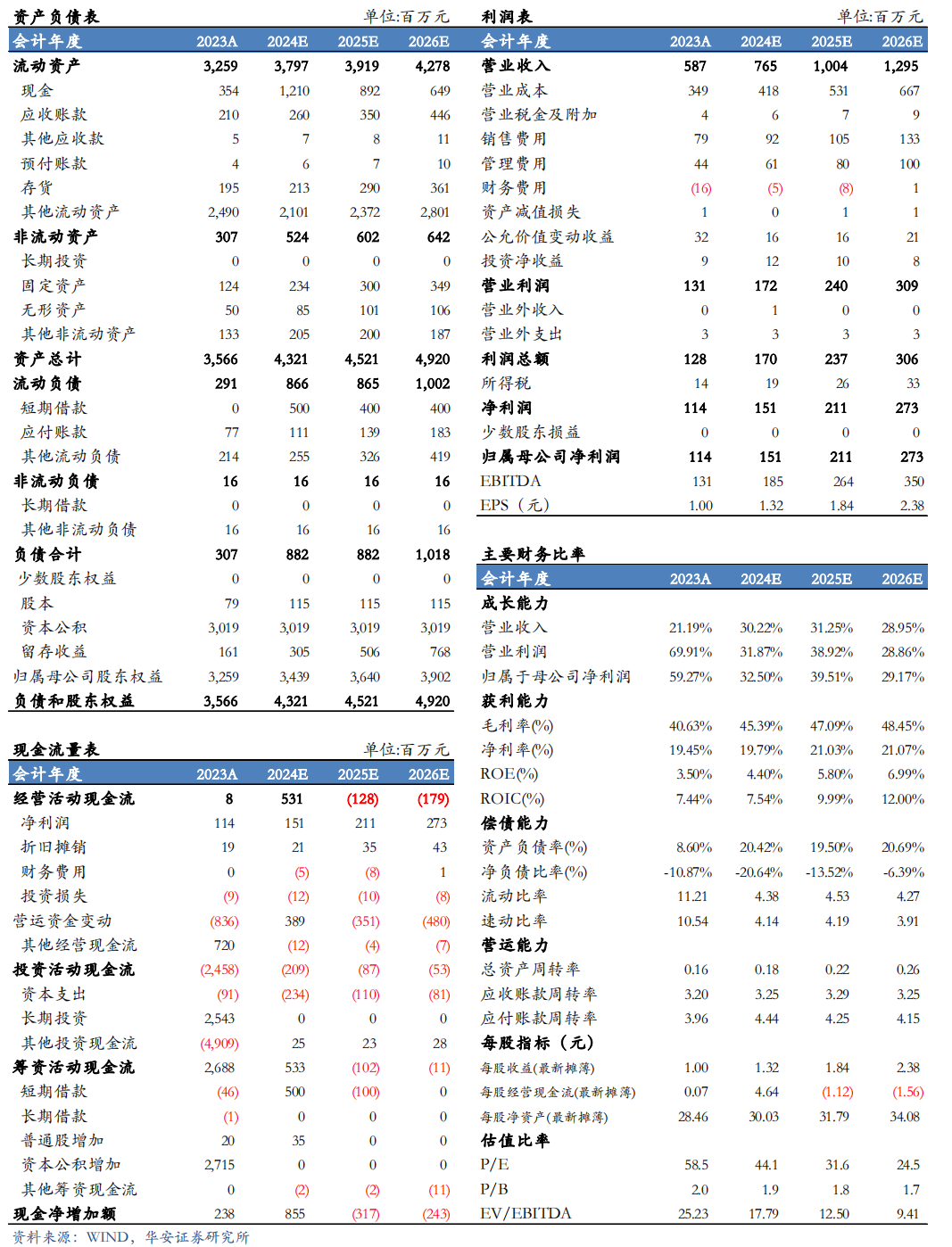

考虑下游尤其锂电行业景气度影响,我们调整公司业绩预期,预测公司2024-2026年营业收入分别为7.65/10.04/12.95亿元(调整前为7.73/10.32/13.46亿元),归母净利润分别为1.51/2.11/2.73亿元(调整前为1.72/2.35/3.09亿元),以当前总股本1.15亿股计算的摊薄EPS为1.3/1.8/ 2.4元。公司当前股价对2024-2026年预测EPS的PE倍数分别为44/32/24倍,考虑到公司作为工业X光检测设备领军企业,且射线源国产替代能力强劲,维持“买入”评级。

日联科技于2024年10月30日发布2024年三季度报告:2024年前三季度公司实现营业收入5.1亿元,同比增长20%;归母净利润为1.1亿元,同比增长30.1%;2024年第三季度公司实现营业收入1.8亿元,同比增长18.3%;归母净利润0.3亿元,同比增长8.1%。

盈利性随着射线源出货增长提升。2024年前三季度公司毛利率为45.2%,同比增加5.6pct;净利率为20.5%,同比增加1.6pct。2024年第三季度公司毛利率为44.8%,同比增加4.1pct;净利率为15.8%,同比下降1.5pct。

存货及应收账款充沛,为后续持续增长打下基础。截至2024年三季度末,公司存货2.7亿元,同比增长36.3%;应收账款2.7亿元,同比增长27.9%;合同负债0.7亿元,同比增长24.8%。

X射线源设备持续扩产,积极拓展海外市场

2024年9月27日,公司发布《关于拟购买土地使用权并投资建设项目的公告》,为满足下游高端精密制造业日益增长的射线检测需求,持续为下游客户产品生产质量和工艺优化改进提供检测技术支持,进一步开拓更多工业领域应用场景,提升公司产品产能及市场竞争力,公司拟开展“日联科技年产3000台套工业射线智能检测设备”项目,项目分两期建设,本次投资为项目一期,投资金额为7亿元,规划用地面积约44,447.5平方米(约66.74亩),建筑面积约9.5万平方米,拟建厂房6栋,建设周期为2025年1月至2026年12月,共24个月。

公司X射线检测设备深耕集成电路及电子制造、新能源电池、铸件焊件及材料领域,不断拓展应用外延,核心部件X射线源的出货也在持续放量。公司通过加强技术研发投入、扩大产品市场占有率、提升公司品牌影响力,提高公司的抗风险能力和盈利能力。

公司积极拓展海外市场,海外销售收入占比逐步提高,公司已在新加坡、匈牙利成立海外子公司,马来西亚首家海外工厂已开业。未来公司将进一步加大海外市场推广力度,拓展海外销售渠道与服务网点,提高海外市场的销售份额。

投资建议

考虑下游尤其锂电行业景气度影响,我们调整公司业绩预期,预测公司2024-2026年营业收入分别为7.65/10.04/12.95亿元(调整前为7.73/10.32/13.46亿元),归母净利润分别为1.51/2.11/2.73亿元(调整前为1.72/2.35/3.09亿元),以当前总股本1.15亿股计算的摊薄EPS为1.3/1.8/ 2.4元。公司当前股价对2024-2026年预测EPS的PE倍数分别为44/32/24倍,考虑到公司作为工业X光检测设备领军企业,且射线源国产替代能力强劲,维持“买入”评级。

风险提示

1)关键技术和人才流失风险。2)公司微焦点 X 射线源及相关检测设备进口替代与市场拓展可能不及预期的风险。3)产能释放不及预期的相关风险。4)测算市场空间的误差风险。5)研究依据的信息更新不及时未能充分反映公司最新状况的风险。

财务报表与盈利预测

适当性说明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供华安证券的专业投资者参考,完整的投资观点应以华安证券研究所发布的完整报告为准。若您并非华安证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户。市场有风险,投资需谨慎。

重要提示:本文内容节选自华安证券研究所已发布证券研究报告:【华安机械】公司点评 |日联科技:2024Q3稳步增长,扩产X射线源设备,拓展海外市场(发布时间:20241111),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。

分析师:张帆(S0010522070003) 邮箱:

zhangfan@hazq.com

徒月婷(S0010522110003)邮箱:tuyueting@hazq.com

华安机械团队介绍

张帆,CFA,机械行业与经济复合背景,证券从业16年,华安证券机械行业首席分析师,曾多次获得新财富、水晶球最佳分析师,2022年7月加入华安证券研究所。

徒月婷,华安机械行业分析师,南京大学金融学本硕,曾供职于中泰证券、中山证券,2022年9月加入华安证券研究所。

王君翔,德国斯图加特大学环境工程硕士,曾就职于上海电气(维权)、晶科能源,2022年12月加入华安证券研究所。

陶俞佳,伦敦大学学院项目与企业管理硕士,工程与财务复合背景,3年咨询行业工作经历,曾供职于申港证券,2023年4月加入华安证券研究所。

(转自:有机投资)

发表评论