转身熊与牛,加仓还是空仓

- 旅游

- 2024-10-18 00:09:05

- 70

在刚经历一波儿暴涨之后,A股迎来了震荡。

一些冷静的投资者表示国庆后的行情只是对国庆节前一轮暴涨的回调。

对一些尚不成熟的散户来说,红红绿绿,实在是扎眼。

对在股海沉浮多年的“老投手”来说,这一波儿涨跌远没有2015年的行情来得刺激。一朝涨破天,一朝跌入谷。A股变幻莫测,无论是“老投手”还是“行家里手”,即使万般小心,也很难在股海巨浪里做到一点也不翻船。

下面是《周期、估值与人性》一书中对2015年的回顾,也许能给现在的投资者一些启发(以下为节选)。

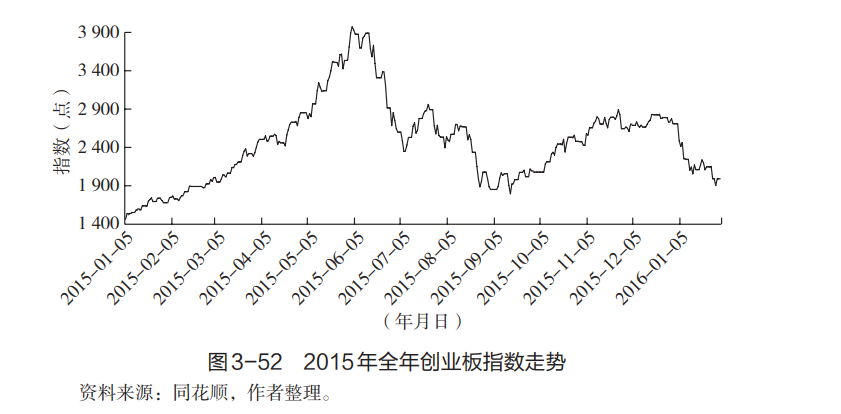

2015年最大的特征就是大起大落,行情分为三个阶段:年初至6月3日的狂飙、6月4日—9月2日的两轮“股灾”、9月3日至年底的大幅反弹。

1

年初至6月3日的狂飙

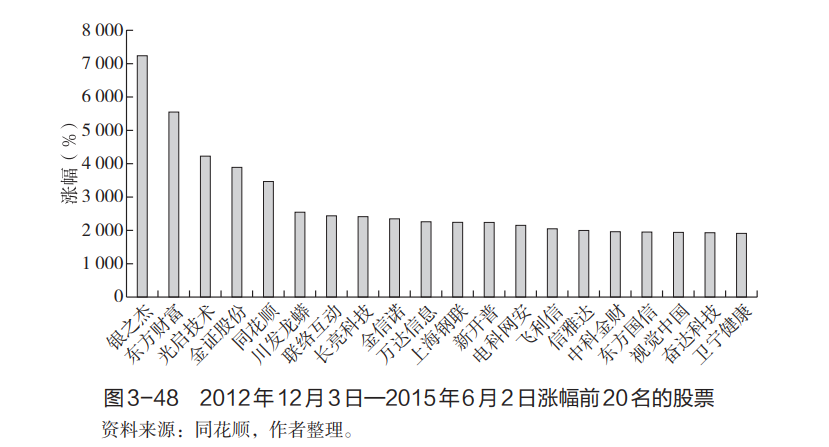

2012年年底至2015年年中的牛市是以创业板和成长股为主角的牛市,移动互联网就是这个牛市的皇冠,而互联网金融是这个皇冠上的明珠。新年第二天互联网金融就成为最终冲锋的龙头板块,涨幅最大的是银之杰。1月 6日银之杰率先封板对行情冲锋有特殊意义,这只股票也成为那轮牛市涨幅最大的股票(见图3-48)。

此后,创业板一路坦途,沿着均线扶摇而上,主板则再次沦为配角。经过近两年的酝酿,牛市最疯狂的阶段终于要来了。与所有的牛市一样,最后半年的涨幅超过前面两年的涨幅,斜率突然变陡。在这个过程中,各种配资、各种优先劣后、各路股神频出,全社会都在谈论股市,盛况空前。

此时政策端也在助力。首先,央行保持每月降准或者降息的频率,货币政策非常宽松。其次,“大众创业、万众创新”“互联网+” “中国制造2025”等概念,给资本市场提供了无尽的主题机会。

人心变得无比躁动,从1月初到5月底短短5个月,创业板指数居然涨了170%,A股涨幅超10倍的股票有4只,涨幅超5倍的有36只,涨幅翻番的股票有1202只(占所有股票的45.7%)。

狂热的市场也埋下了许多隐忧。银行资金入市和民间杠杆借贷的迹象越来越明显,监管层对两融业务和民间配资进行多次“喊话”。一些真正做实业的企业家也陷入焦虑,因为不断上涨的股价导致人心浮动,减持甚至卖掉整个公司都是更理性的选择。在基金公司,很多基金经理连年终奖都等不及就出去创业了,似乎还在给人打工就是无能的表现。

到了这个时候,资本市场的乱象已经妨碍到实体经济的健康发展,崩盘只是时间而已。

2

6月4日—9月2日的两轮“股灾”

6月 4—8日,创业板指数自年初以来第一次出现三连阴,但大部分投资者都没当回事。与所有的牛市末期一样,这种下跌被许多投资者当作加仓机会,后面连续四根小阳线使指数又接近前期高点。一切都歌舞升平,一切都风平浪静。

当时投资者的想法是创业板指数很快就会超越主板点位,成为中国股市的领头羊。虽然之后公布的经济数据不太好,大家期待的降准降息政策也没有到来,所以,一些投资者猜想货币政策是不是要紧缩了?

随后,一跌再跌开始了。6月15日跌幅 5.22% ,6月16日再跌2.85%,6月17日大涨4.2% ,但6月18日又跌 6.33%。一切都已经筑成,舞曲结束了。

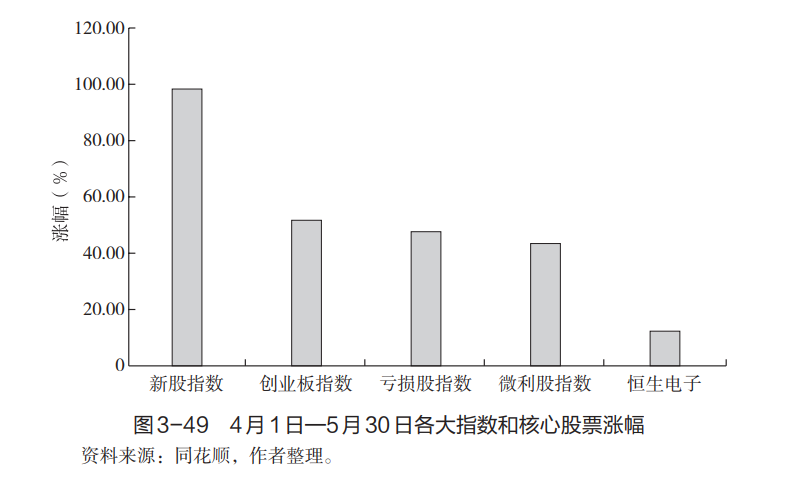

其实回头看,创业板的牛市很可能在4月就结束了,因为代表牛市精髓的几只龙头股在4月初就已经涨不动。最后两个月市场是各种补涨、乱涨,牛市情绪不断扩散,最典型的就是开板的新股依旧天天涨停(见图3-49)。

牛市有多激烈,熊市就有多惨烈。6月19日市场开始跳空下杀,指数的涨跌堪比个股,股市变成期货,降准、降息只不过换来高开低走的出逃机会。即使有国家资金入场,但高开低走也无法挽回大势。市场似乎无底了。最终,救市策略调整,从拉银行板块变成拉创业板龙头股,东方财富和乐视网紧急复牌承担救市指标股的角色。7月8日,市场终于见底回升,此后连续四天大涨,市场暂时稳住了。从6月到7月短短两个月,市场波动剧烈,我们见证了千股跌停、千股涨停、千股停牌,多少财富灰飞烟灭。那两个月的巨震非言语所能表达,没有亲身经历很难体会万一。

8月11日央行开启了又一次汇改。当时我一看到这个消息就觉得“股市坏了”,因为当时市场惊魂未定,货币宽松成为救市的重要手段,熟悉国际贸易和货币理论的人都知道“蒙代尔不可能三角”,“8·11”汇改导致人民币有强烈的贬值预期,央行如果想要打消这个预期,国内货币政策继续宽松的概率就降低了。

当时第一轮“股灾”刚刚缓和,投资者如惊弓之鸟,如果“双降”受到钳制,投资者的信心会大受打击。“8·11”汇改后,离岸人民币市场和债券市场马上反应,但股市居然毫无反应。直到一周后A股终于开始下跌,最终七个交易日暴跌 30%,第二轮“股灾”来袭,真是没有最猛,只有更猛。

6月2日—9月2日也就短短三个月,市场经历了两轮“股灾”,中间有一波大涨。这段经历让我对以下两个问题感触颇深。

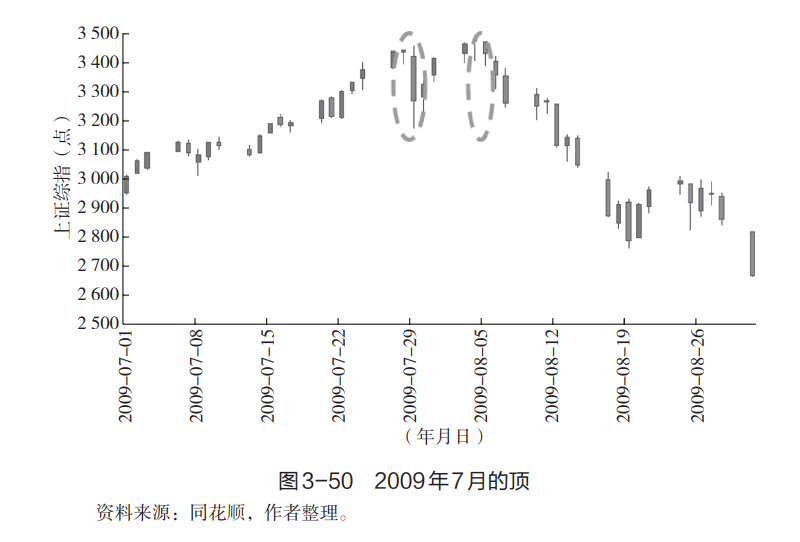

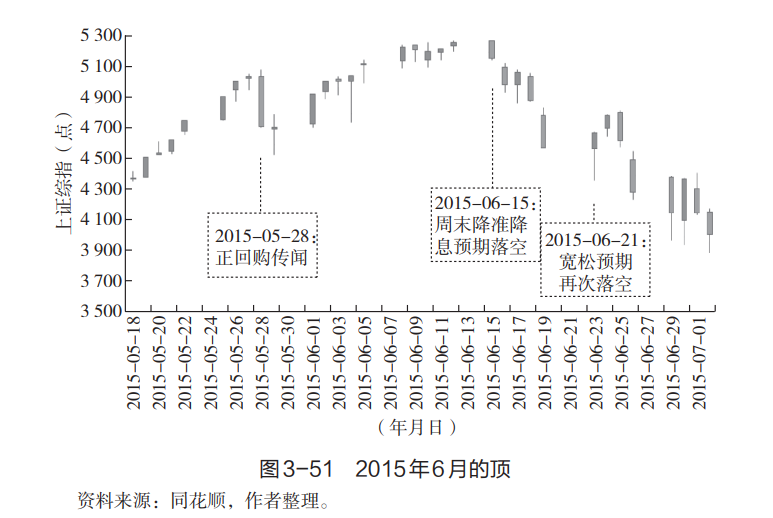

(1)如何逃顶。很多人都知道6月之前的创业板大涨是泡沫,但鱼尾行情实在太过肥美,因此大部分人都在寻找“既享受泡沫又能逃顶”的方法。首先从“术”这个层面,确实有一些技巧可以总结。比如2015年6月的顶和2009年7月的顶就有很多类似之处,先是沿着均线系统持续向上,此时从价值角度出发显然是被高估了,只能从技术方面把握;然后突然出一根巨阴线,甚至会跌破重要均线(如20日均线),此时就要无比警惕,随时准备撤离;然后一组小阳线收回,再出巨阴线跌破重要均线,此时必须降低大部分仓位;如果后续阳线无法修复均线,重要均线从支撑位变成压力位,那就一定要悉数离场,要有壮士断腕的决心(见图3-50和图3-51)。

但上述说法只是技巧,每次顶部都有特殊因素使投资者无法全身而退。事实上,上述方法正是我一个朋友当时跟我说的,已经写入他们的操作备忘录,他们甚至准备了期货空头来做套保,但最终还是全军覆没。因为当时的“股灾”出现了两个始料未及的情况:大量上市公司直接停牌,监管层不允许增加期货空头。或许你认为这种情况很罕见,属于异常值。但当你在这个市场上长期博弈,这种“异常值”最终都会出现,并且频率比你想象的要高很多。所以,从“道”的层面讲,根本就没有一种“既享受泡沫又能逃顶”的方法。想要在后续的“股灾”中不受损伤,只能在前面的泡沫中保持克制,但又有多少人有这个定力和条件呢?

(2)关于第二轮“股灾”的触发条件。我在前面提到,我因为“蒙代尔不可能三角”逃过第二轮“股灾”。不过,不能将所有因素都归咎于“蒙代尔不可能三角”,它只是一个触发因素,并不是最主要的因素,当时最核心的矛盾是风险尚未充分释放。市场虽然经过一个月的“闷杀”和一个月的反弹横盘,但风险尚未充分释放。在风险和收益极不对称的情况下,市场无非等一个由头,而“8·11”汇改就是那个由头。A股作为散户较多的金融市场,对信息的反应速度比较慢,因此可以借助其他金融市场的启示来“出逃”。

3

9月3日至年底的大幅反弹

到9月2日,市场经过近三个月的暴力杀跌,创业板指数从高点回落55%,很多代表性股票都跌了70%甚至80%。当时整个投资界处于蒙了的状态。其实这就是泡沫的破裂,这世间没有一种方法可以准确预测泡沫并全身而退,否则就太容易了。

客观来讲,这个时候股市的性价比已经比较高了,政策明显回暖,市场经过两波杀跌风险极大释放,做空力量衰竭,投资者的仓位很低……但此时的投资者如惊弓之鸟,无法保持客观理性的态度。整个9月市场一天牛市、一天熊市,波动巨大。

十一长假回来后,市场开始向上突破。短短两三根阳线以后,人们惊奇地发现创业板指数已经从9月2日的最低点上涨了30%。一切都悄无声息。市场进一步上涨,到10月26日创业板指数已经从最底部涨了45%。一切都悄无声息,而当时的主流观点依然悲观,很多人都在观望。市场进一步上涨,10月21日创业板指数大跌6.63% 给了一些人加仓的机会,市场两根阳线就收复了该日的下跌,到10月26日创业板指数已经从最底部涨了45%。这种涨幅,放在任何一个单独年份都算牛市。此时,市场上低仓甚至空仓的人开始焦虑,前面的下跌都承受了,这波快速上涨却错过了,来自客户和机构的压力可想而知。而我也十分焦虑,虽然我的净值快速修复并且赚了几个点,但由于仓位不够也没有赚到很多。所以,当时的市场,大部分人都在寻找股票,很多人都想把仓位加回来。

10月26日—11月3日,市场略微有所回调,但这成为加仓的号角,资金开始汹涌而入,最后的空头都被逼空了。创业板又涨了20%,这样从9月2日低点1 779.18到11月26日高点2 915.95,创业板整整上涨了约64%。幅度之大、速度之快,令人咋舌!

到了12月,市场已经鲜有空头,当时有各种各样看多的理由,最厉害的一种说法是,前面两轮“股灾”只是牛市调整,创业板很快就要创新高,可以参见我国台湾 1986—1990年大牛市中间两段 50%的调整。我也变得很“疯狂”,我是早就看多的呀,不能只赚这么点,所以不断加仓,最终把仓位加到上限,而当时精挑细选的股票在事后看大多数都是垃圾股。滚滚大潮,把所有人都卷进来,最保守的人也想在2016年年初炒炒春季躁动后再跑。在这个过程中,只有一个朋友不断提醒我:“泡沫崩溃,绝对不是三个月、50%就能结束,所以这只不过是一次技术反弹,随时可以结束。”我这个朋友自始至终没有加仓,中间也承受了巨大压力,但也为其2016年迎来了良好的开局。

整个12月,市场都在高位横盘,事后看,高点早在11月 6日就已经出现。由于仓位重、品种激进,我的净值波动很大,一天牛市、一天熊市,但我依然憧憬再来一波大涨。到12月28日,上午我的持仓大概涨了4%,但下午突然跳水,毫无征兆,据说是受B股影响。不知道为什么,我当天突然觉得我那个朋友可能是对的。后面三天我居然把仓位从90%砍到只有5%,幸运地躲过了“熔断”。

事后看,除了后怕,没有任何的欣喜。我至今都不知道那三天为何如此坚决,但临近悬崖还如此激进,值得反思。“熔断”之后,市场的风格才真正转变,后面被称为“核心资产”的品种开始走牛,这是另外一个泡沫,直到2021年的春节。

“熔断”有其偶然性,也有其必然性。必然性是当时市场的预期实在太过一致,投资者都知道大牛之后必然大熊,所以2016年的行情不会好,但临近春季躁动,很多人都想在这时候捞一把,这样后面就会比较舒服。而偶然性是有制度加持,“股灾”后证监会讨论应对之策,最终出台“熔断”制度。关于“熔断”和后续市场的走势在下一章再详细论述。至此,惊心动魄的 2015年终于结束了,我们还是应该再看看当年创业板的走势,这是一个难得的案例(见图 3-52)

4

总结及感悟

2015年虽有诸多瑕疵,但我全年表现仍可圈可点:年中高位逃顶,9月力主看多,“熔断”前神奇清仓。而这一切都得益于我的 “宏观策略”功底。A股多有“莫名其妙” 的暴跌,很多人辛苦累积的收益在短时间就化为乌有,因此不懂点“宏观策略”,会有夜半临渊的感觉。宏观策略至少有以下两点作用。

1.前瞻性。单靠微观调研只会贻误战机,宏观推断却可做到前瞻。因为,宏观理论是无数先贤综合社会现象和逻辑思辨的结果,自成体系,能够向前推演。但从宏观到股市,还有两个问题。其一,这么多理论,哪个理论适合当前?其二,宏观推断正确,但微观何时发生?股市何时起反应?

第一个问题,关键在于其推论能否解释更多的现象。解释得越多,就越可能是当前问题的正解,其理论推断的结果也越有可能成为未来事实的方向。第二个问题,要结合微观调研。微观调研和产业链验证可以把握宏观判断的进度,而股市的反应应该不会与预测相差太远。正确流程应该是先宏观推断再微观验证,而不是相反。

2.打破市场均衡的重要变量。一系列案例反复论证:一旦市场陷入僵局,风险收益比已经极度不平衡的时候,宏观变量往往会成为打破市场僵局的重要力量。观察跟踪其他市场,建立其他市场的人脉对于A股的大势判断很有好处。

A股是一个波动性较大的市场。在这样一个市场上,懂点宏观策略不无裨益,但长期观察下来,我发现许多投资者对“宏观策略”有以下两点误解。

(1)策略靠猜市场来做投资。策略并非猜市场、做投资,而是根据各种数据和案例计算概率,至于结果如何就交给市场。

(2)策略只研究宏观,不研究行业公司,纯是“自上而下”。事实上,缺乏微观基础的“自上而下”是没有生命力的。

A 股要考虑散户主导、涨跌停制度、机构和游资的习惯、监管制度等;债券要考虑银行间市场的各种行为;商品有实体贸易商的行为、不同品种的控盘情况等。对基本面的理解是相对容易统一的,而对映射关系的理解却要花多年的精力。

如果不熟悉微观基础,即便有好的思路,也无法制定好的策略。越熟悉微观基础,就可以掌握越多的武器,才可以真正做到进行“海陆空”的立体交易。

凌鹏 著

发表评论