时创能源业绩变脸又定增背后:欲斥资3400万买商标 交易方曾突击入股5年浮盈近20倍

- 体育

- 2024-10-17 18:39:07

- 60

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,时创能源发布公告,拟以简易程序向特定对象发行股票,募集资金总额不超过2.85亿元,投向年产1GW叠栅组件制造项目,并补充流动资金。

公司表示,本次募投项目建设完成后,将新增年产1GW叠栅组件产能,有利于提升N型组件出货量和市场占比,增强整体盈利能力。

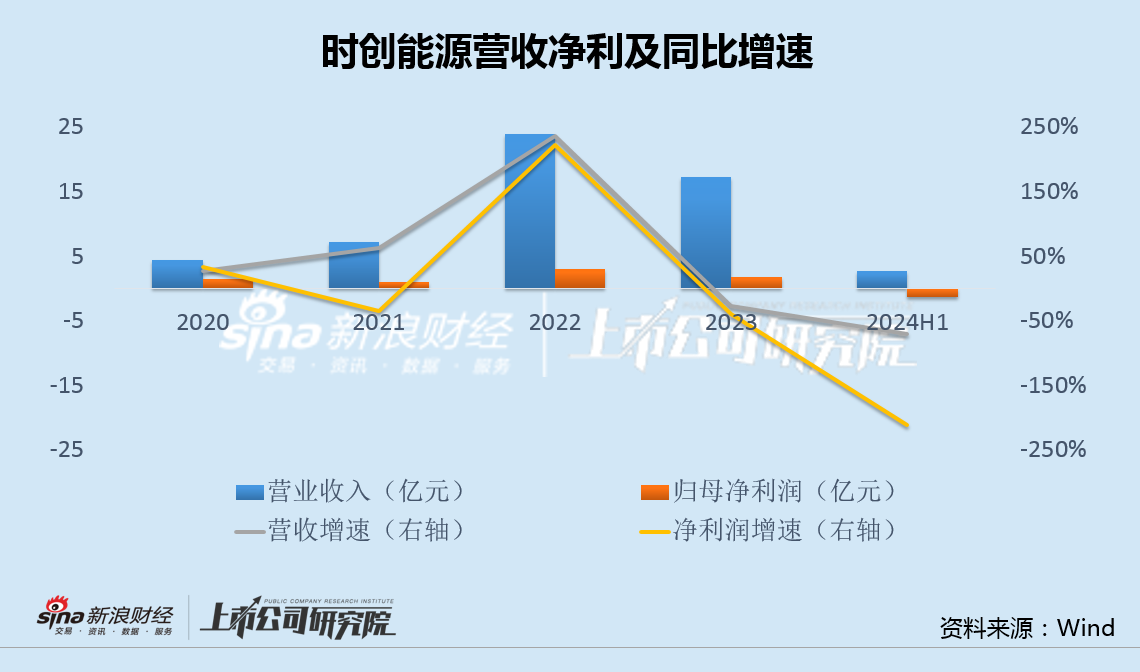

不过,时创能源在去年6月上市后业绩立即变脸,当年营收和净利从大幅增长变为双双下滑,今年上半年下滑幅度进一步加大,业绩更是出现多年未遇的亏损。

时创能源IPO募资超7亿元,目前账面现金8.2亿,还买了3.8亿的银行理财,远高于同期4.5亿左右的有息负债,公司并不缺钱。此外,IPO四个募投项目中有三个已延期,上市仅一年又要再融资近3亿元用于扩产,必要性存在很大疑问。

值得注意的是,今年7月,时创能源宣布拟以3400万元现金收购关联公司名下的几个商标,而交易对象的大股东——胥光也是时创能源的股东之一。

不仅如此,时创能源上市前,胥光还曾以极低的估值突击入股,至今5年多,浮盈已接近20倍,是否存在连续“利益输送”被市场质疑。

一方面不缺钱却定增融资,另一方面又斥巨资收购关联方名下的无形资产,时创能源一系列资本运作背后的真实动机,值得投资者警惕。

上市募资7.7亿后业绩立即变脸 不缺钱却欲再募2.8亿

时创能源主营业务为光伏湿制程辅助品、光伏设备、光伏电池等产品的研发、生产和销售。2023年6月在科创板IPO,不过上市后业绩立即出现变脸。

数据显示,2023年上市当年,时创能源实现营业收入17.13亿,同比下降27.74%,归母净利润1.77亿,同比下降39.66%,而上市前一年,公司营收和净利增速分别为236%和223%。

今年上半年,时创能源营收2.68亿,同比下降70.83%,归母净利润-1.33亿,直接由盈转亏,不仅业绩降幅进一步扩大,而且更是出现多年未遇的亏损。

业绩加速下滑的同时,今年9月末,时创能源发布公告,拟定增募资2.85亿,用于年产1GW叠栅组件制造项目,并补充流动资金。

公司表示,本次募投项目将应用叠栅组件技术和生产工艺,推进先进产能投资与建设,提升光伏组件领域的生产能力;同时,募资补充流动资金后,资产负债率将有所降低,有利于优化资本结构,降低财务成本和财务风险。

值得注意的是,此次定增距公司上市融资仅一年多时间。2023年6月,时创能源IPO募资7.68亿,用于高效太阳能电池设备扩产项目、新材料扩产及自动化升级项目、高效太阳能电池工艺及设备研发项目和研发中心及信息化建设项目,并补充流动资金。

然而,截至今年5月末,上述4个募投项目中,已有3个被延期,项目进展明显迟缓。

此外,截至今年6月末,时创能源账面现金8.2亿,还买了3.8亿的银行理财,远高于同期4.5亿左右的有息负债。

在前次募投项目严重拖延、又并不缺钱的情况下,时创能源欲再募资2.85亿用于扩产,必要性备受质疑。

斥资3400万买某自然人名下商标 其曾突击入股5年浮盈近20倍

除了募资动机受到质疑外,时创能源对资金的使用似乎也存在疑问。

今年7月,时创能源发布公告称,拟以自有资金3400万元受让尤利卡持有的已注册在第9类商品/服务上的16项“尤利卡”、“ULICA”相关中英文图文商标(包括国内与国际商标)。

对于上述收购,公司表示,组件行业有较强的品牌效应,收购尤利卡商标有利于利用品牌效应快速打开市场,推广电池组件,扩大并丰富产品品牌,为开拓市场打下良好基础。

公告显示,尤利卡2023年末总资产为5.10亿元,负债总额为4.27亿元,全年营业收入11.07亿元,净利润为-1.22亿元。也就是说,尤利卡负债率高达84%,且已陷入亏损。

据公开资料显示,尤利卡是上海鑫通汇光伏科技有限公司(以下称“鑫通汇”)的控股子公司,鑫通汇持有尤利卡96.02%股份,时创能源通过鑫通汇间接持有尤利卡40.19%股份,鑫通汇的另外近60%股份,由自然人胥光持有,而胥光也是时创能源的股东之一。

2019年2月,时创能源召开股东会进行新一轮增资扩股,其中胥光认缴30.60万元,认购价500万元,增资价格为16.34元/注册资本。

2019年4月,时创能源实控人符黎明转让其持有的公司股份,其中24.49万元的出资,以400万元转让给胥光,转让价格为16.33 元/注册资本。

按此估算,胥光以4亿的估值,获得了时创能源上述股份,而以公司2019年1.06亿的归母净利润计算,对应市盈率仅4倍。

正是因为胥光等人以极低估值突击入股,其在该笔投资上,仅用了5年多时间,浮盈就已近20倍。

一方面不缺钱却定增融资,另一方面又斥巨资收购关联方名下的无形资产,时创能源一系列资本运作背后的真实动机以及是否存在利益输送等问题,值得投资者警惕。

发表评论