近6000亿巨资坚定入港!港股蓄势,将迎反转?

- 财经

- 2024-11-18 17:16:04

- 7

自10月8日回调至今,一度“冠绝全球”的港股,已经回吐本轮9.24反弹行情(2024.9.24-2024.10.7)近6成的涨幅空间。

这难免招来一些担忧情绪:港股尤其是其引以为傲的互联网板块,后市将如何演绎?

与行情回落截然相反的是,资金正趁着行情回调,逢低大举加仓港股。据Wind数据统计,今年前10个月,南向资金净流入港股已达5834亿港元,其中仅10月份,南向资金净流入港股就达838亿港元。其中,港股互联网板块因在盈利上明显修复、估值上受益于分红回购潮、流动性上受益于外资的青睐,尤受资金关注,重仓港股互联网龙头的港股互联网ETF(513770),最近60个交易日累计资金净流入就高达14.80亿元,其最新基金规模也已攀升至32.55亿元。

专业机构也在传达乐观预期。中信证券展望2025年表示,随着我国一系列政策逐步落地、投资者预期持续改善,港股或将迎来反转行情,科技及消费板块有望迎来持续的估值修复行情。

港股回调之际:互联网龙头基本面上行

国庆前后,行情一度冠绝全球的港股,近期正经历着震荡回落。

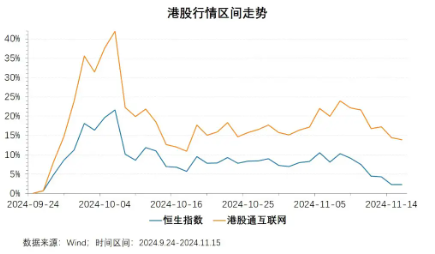

9月24日至10月7日,港股极致反弹,区间涨幅超26%,恒生指数一度站上23000点关口。而自10月8日回调以来,截至11月15日,恒生指数已回落近16%,相当于回吐了近6成的“反弹果实”。

同期,港股互联网板块虽随港股大市有所回调,但凭借着坚挺的业绩基本面及大手笔股票回购,涨得多、跌得少,保留住了更多的“反弹果实”。

11月13日,港股互联网龙头——腾讯控股披露了2024年三季报,当季腾讯营收1671.93亿元,同比增长8%;毛利与经营利润(Non-IFRS)分别为888.28亿元和612.74亿元,同比分别增长16%和19%,连续8个季度超越营收增速,延续高质量发展态势。

摩根士丹利近期也发表研究报告称,美团是其所覆盖的中国互联网股票中,经营利润年复合增长最快的公司,维持“增持”评级及目标价215港元,并上调明年最牛情境下的目标价至300港元(原先为290港元)。

此外,阿里巴巴11月15日发布截至2024年9月30日止六个月中期业绩报告,报告期内,公司营收2365.0亿元,同比增长5%;净利润为435.47亿元(62.05亿美元),同比增长63%。哔哩哔哩近日也公告,2024年第三季度净营业额总额达73.06亿元,同比增加26%。种种迹象表明,结合市场当前对未来的业绩预期,港股互联网龙头或正进入基本面上行阶段。

五大互联网巨头年内回购超1300亿港元

基本面好转之余,股票回购正在重塑港股:港股正逐渐从“融资市场”转为“回购市场”。

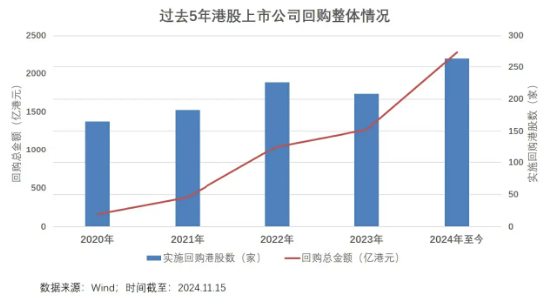

过去5年,港股回购潮愈演愈烈。2020年,165家港股上市公司回购了158.73亿港元的股票。进入2024年,截至11月15日,年内已有263家港股上市公司开展股票回购,回购金额总计2271.33亿港元。

港股回购热潮中,互联网龙头大厂占据相当高的比例,引领风潮。

据Wind数据统计,2024年以来截至11月15日,港股互联网板块龙头——腾讯控股、美团-W、阿里巴巴-W、小米集团-W、快手-W分别回购了905.58亿港元、281.58亿港元、82.15亿港元、37.08亿港元、41.86亿港元,5家企业回购总金额合计达1348.25亿港元,这个数字已经占到同期港股上市公司回购总金额的近6成。

从回购金额看,腾讯是不折不扣的“回购王”,其过去3个年度的回购金额始终居于港股上市公司第一。过去3年,腾讯股票回购总金额达到惊人的1737.85亿港元。专业人士分析,以腾讯为代表的港股互联网龙头,通过注销回购股份,有效地提升了公司股票的内在价值。

兴业证券表示,腾讯控股三季度强劲业绩有望带动港股气氛扭转,而公司也注销回购的股份,长远提高公司股东价值,紧接的阿里巴巴、哔哩哔哩等多个互联网龙头业绩的发布,有望成为港股气氛逆转的关键。

跨过“香江”加仓港股互联网

巨额资金正持续跨过香江,流入港股。

据Wind数据统计,今年前10个月,南向资金净流入港股已达5834亿港元,其中仅10月份,南向资金净流入港股就达838亿港元,互联网、半导体、生物科技、新能源车等成长板块普遍获得南向资金的青睐,阿里巴巴-W、小米集团-W、中芯国际是10月份南向资金净买入前三。

港股互联网主题基金也受到资金追捧,近期多只相关ETF的基金份额飙升。以重仓港股互联网龙头的港股互联网ETF(513770)为例,其近20个交易日吸金合计超8亿元,近60个交易日累计资金净流入更是高达14.80亿元。

公开资料显示,港股互联网ETF(513770)是“ETF大厂”华宝基金在港股投资领域的重点产品,其权重股汇聚各大港股互联网细分赛道龙头。最新基金三季报显示,截至2024年9月末,其前五大权重股美团、腾讯控股、阿里巴巴、小米集团、哔哩哔哩合计权重占比超55%,龙头属性突出。

目前,从二级市场买入港股互联网ETF(513770),最低100份起,每份价格不足0.85元(截至2024.11.15),且只需支付很低的交易费用。另外,投资者也可从场外渠道直接申购港股互联网ETF的联接基金——华宝港股互联网ETF联接(A类份额:017125,C类份额:017126)。

不仅买入门槛低,港股互联网ETF(513770)场内交易也十分活跃。港股互联网ETF(513770)年内日均成交额达2.66亿元(截至2024.11.15),可日内T+0交易,且不受QDII额度限制。(数据来源:Wind)

港股后市将向何处去?

中信建投证券近日指出,此前港股回调幅度较为充分,港股估值与AH溢价再次体现高性价比。短期看,特朗普胜选对港股走势造成冲击,但中期看,特朗普的政策主张有利于港股流动性。因此,在短期冲击结束之后,港股或迎来上涨行情,当下是布局港股极具性价比的时机,科技互联网板块最值得推荐。

港股互联网ETF(513770)基金经理丰晨成分析,当前的港股市场与特朗普上一任期打贸易战时最大的不同在于,2018年外资是超配/加配中国的,现在的仓位却是低配或不配中国。因此地缘政治因素导致外资对港股/港股互联网板块的影响,其实不如国内刺激政策因素,也就是说,港股市场的主要矛盾不在外部。当前,港股在全球维度的估值仍有极强的吸引力,伴随着后续港股营收增速预期持续提升、业绩压力明显缓解,其估值与盈利匹配维度的性价比,有望更加凸显。

这或许正是数以亿计的“聪明资金”,借道港股互联网ETF(513770),逢跌加仓港股互联网板块的原因所在。

在资产基本面持续转好的背景下,港股互联网行情的潜在修复需求强烈。换句话说,港股互联网ETF(513770)等优质港股基金,当下值得投资者重点关注。

提醒:近期市场波动可能较大,短期涨跌幅不预示未来表现。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

数据来源:沪深交易所、Wind。

风险提示:港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。华宝中证港股通互联网ETF发起式联接A/C的目标ETF为港股互联网ETF(513770)。上述产品由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金管理人评估的上述基金风险等级均为R4-中高风险,适宜积极型(C4)及以上的投资者。基金管理人管理的其他基金业绩不构成基金业绩表现保证。基金过往业绩并不预示其未来表现,基金投资须谨慎!销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对上述基金进行风险评价,投资者应及时关注销售机构出具的适当性意见,并以其匹配结果为准,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对上述基金的注册,并不表明其对上述基金的投资价值、市场前景和收益做出实质性判断或保证。基金有风险,投资须谨慎。

发表评论